アフリカで中古車に特化した BNPL サービス運営 HAKKI AFRICA【Monthly Pitch!注目スタートアップ】

Monthly Pitch!新着スタートアップではMonthly Pitch編集部と協力し、毎月開催されるピッチ登壇社から特に注目のスタートアップを毎週ご紹介していきます。

サービス概要:アフリカでは金融サービスが未発達であるため、無担保ローンを借りるのが非常に難しい。特に労働環境が過酷であるにも関わらず報われていないのはタクシードライバーだ。HAKKI AFRICA は、アフリカの中古車に特化した BNPL サービス「HAKKI」を開発・提供。電子マネー(M-PESA)の利用履歴から、多重債務を減点、タクシー売上の週ベースの安定性を加点評価し、タクシードライバーの信用評価からローン審査を実施、車を購入できる機会を提供する。

Monthly Pitch編集部はココに注目:HAKKI AFRICA 代表の小林嶺司さんはシリアルアントレプレナーで、大学在学中の2012年に渋谷でインテリアのEC事業で起業し売却、2013年から始めたコミュニティ事業を2017年に業界大手へイグジットし、翌年単身アフリカへ渡りました。テクノロジーと金融が実現するマイクロファイナンスの新興国での可能性に賭け、2027年までにアフリカで銀行を買収することを公言されています。

ピッチ全文:HAKKI AFRICA(ハッキアフリカ)の小林と申します。2年ほど前に東アフリカの最大都市・ケニアのナイロビに拠点を移し、マイクロファイナンスを通じたデジタルID発行事業「HAKKI AFRICA」を開始しました。

アフリカの人口は約12億人といわれていますが、その多くが信用不足のため事業者でも融資が受けられないという課題があります。社会保障制度に入っていなかったり、そもそもアフリカには住所という概念が存在しなかったり、もちろんSNSもやっていなかったりと、「データがそもそも存在しない」ことがその原因です。もしお金を借りられたとしても、ケニアの平均金利は月利30%。年利に直すと360%超というかなり高い金利となっています。アフリカの事業にはこの2つの大きな課題が存在しているのです。

HAKKI AFRICAはこのデータがないという問題を、信頼を蓄積できるデジタルパスポートの発行で解決したいと考えております。信用のない層に対してHAKKI AFRICAが積極的に小口の事業融資をし、蓄積された信用データをもとに更に大きな融資を届けられる仕組みを作りました。

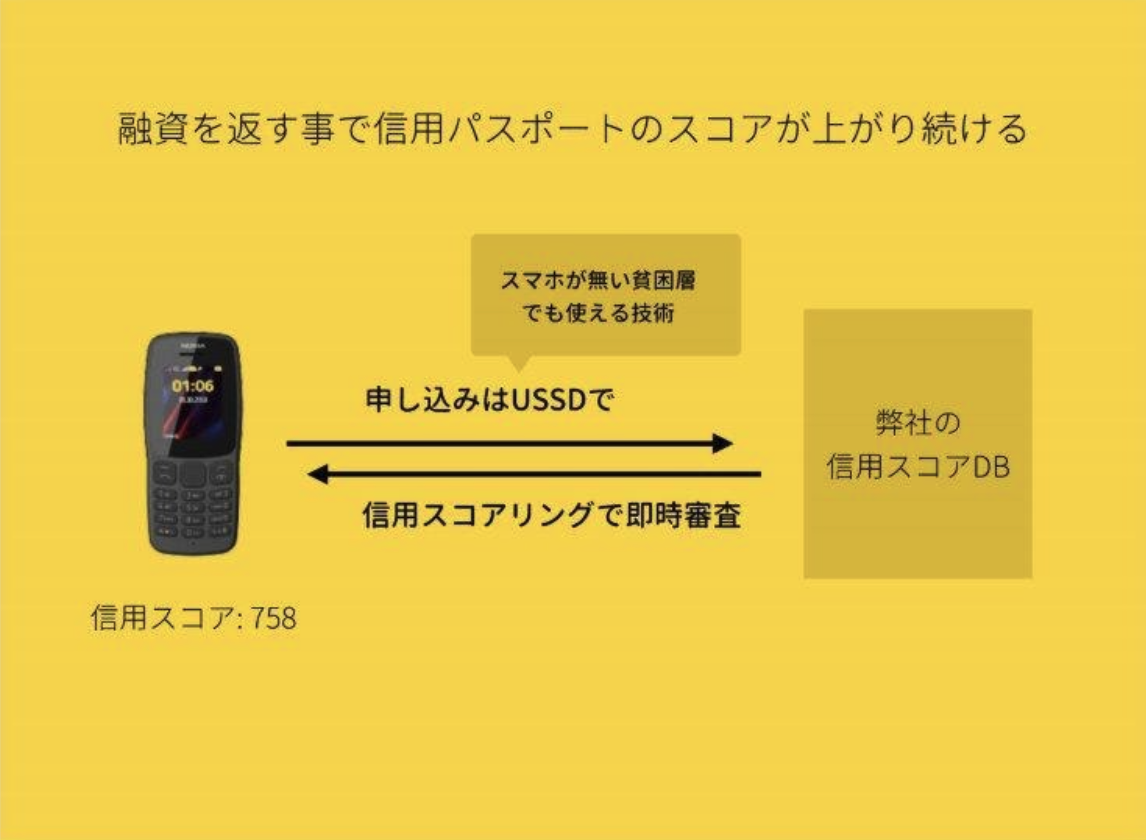

信用をどうやって上げていくのか。融資を返済し続けることで信用パスポートのスコアが上がるのは当然ですが、そこに心理テストやSMSの返信スピードなどをアルゴリズムに加えて総合的に判断しています。

HAKKI AFRICAのアプリで使っているUSSDというシステムには、アフリカで使用されているガラパゴス携帯・フィーチャーフォンでも使える技術を採用。アフリカ全体という大きなターゲット層にリーチできます。将来的には貯まった信用パスポートを、他社のサービスでも利用可能にするよう検討中です。

例えばユーザーの一人であるケニア版コンビニ・キオスクのオーナーには、5000円〜15000円程度の少額から貸し出しています。彼女はそれを元手に商品を一括で大量購入することで、商品仕入れのボリュームディスカウントを受けられるようになりました。

現在ケニアで展開しているHAKKI AFRICAですが、2021年から東アフリカ各国への展開を考えていて、最終的にはロンドン市場を目指しております。ケニアで414億円、東アフリカ全体では1,235億円程度の市場規模です。国境を越えることには大きなメリットがあります。例えばあるユーザーがウガンダで蓄積された信用データを、ケニアに引っ越してきた際にも使えるようになれば、「越境型のデジタル信用パスポート」のような存在になっていくからです。

マイクロファイナンス業界の競合他社には、アプリ型といわれる消費者金融に近いプレイヤーが存在します。ただスマートフォンのみ対応で、ガラパゴス携帯・フィーチャーフォンでは利用できません。一方で支店型といわれるシステムを介在しないサービスでは、信用審査にかなりの人事的コストがかかっている影響で、金利が30%から下げられないという状態です。そのためHAKKI AFRICAはテクノロジーを絡めつつ、スマートフォン以外も使えるようなハイブリッド型を目指してターゲット層に訴求。顧客への小口融資は、新型コロナウイルス拡大前のデータにはなりますが、返済率98%以上を記録しています。

将来的には越境型デジタルパスポートとなり、ファイナンス以外の分野でも自身の信用度を証明するために、このスコアリングが発揮されたらいいなと考えております。どうもありがとうございました。